Tahu nggak salah satu faktor kunci dalam mengoptimalkan cash flow bisnis adalah dengan memiliki manajemen yang baik soal jenis-jenis Account Receivable (AR) atau piutang usaha dan ketentuannya? Jadi, jika kamu ingin meningkatkan efisiensi keuangan bisnis, kamu harus paham semua ini!

Hal tersebut sesuai dengan survei yang dilakukan oleh Association of Credit and Collection Professionals (ACA) pada 2020, menunjukkan bahwa perusahaan yang memiliki sistem manajemen Account Receivable yang baik dapat meningkatkan rasio penagihan hingga 27%, lho!

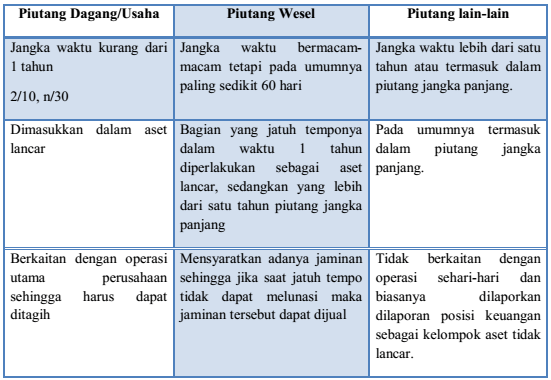

Di Indonesia, Account Receivable terbagi menjadi tiga jenis, antara lain Trade Receivable (Piutang Usaha/Dagang) dan Non-trade Receivable (Piutang Non Usaha/Dagang). Simak penjelasannya di bawah, yuk!

Piutang Usaha/Dagang (Trade Receivable)

Trade Receivable atau piutang dagang merupakan tagihan perusahaan atas barang atau jasa yang diberikan kepada pelanggan/pihak lain (buyer). Dalam konteks bisnis, jumlah piutang dagang yang besar (yang harus dibayarkan oleh pelanggan) dapat meningkatkan cash flow, pun sebaliknya.

Jenis Account Receivable (AR) yang satu ini biasanya digunakan oleh hampir semua bisnis, terutama untuk transaksi bisnis yang bersifat rutin (B2B) yang menjual barang atau jasa kepada pelanggan dengan memberikan tempo/ termin pembayaran, seperti produsen, distributor, supplier, perusahaan ritel, dan lainnya.

Piutang dagang digunakan ketika perusahaan memberikan tempo/termin pembayaran kepada pelanggan untuk pembelian barang atas jasa. Perusahaan juga bisa lho menggunakan piutang dagang untuk memberikan kredit kepada pelanggan yang punya riwayat pembayaran yang bagus.

Nah, hal tersebut dilakukan biasanya untuk meningkatkan penjualan atau menjaga hubungan baik dengan pelanggan yang sudah terbukti dapat membayar dengan baik. Namun, perusahaan juga harus memperhatikan risiko piutang yang tidak tertagih atau lambat dibayar.

Baca juga: 5 Tugas Staff Account Receivable yang Perlu Kamu Ketahui

Piutang Non Usaha/Dagang (Non Trade Receivable)

Kebalikannya dari piutang usaha/dagang, piutang non-usaha/dagang ini tidak berasal dari transaksi penjualan barang atau jasa dan tidak termasuk dalam aktivitas operasional perusahaan.

Biasanya, jenis AR yang satu ini muncul dari berbagai sumber, seperti pinjaman yang diberikan kepada karyawan atau pihak ketiga, uang muka pembelian aset tetap, klaim asuransi yang belum terbayarkan, dan sebagainya.

Non Trade Receivable biasa digunakan sama perusahaan atau organisasi dari berbagai jenis industri. Piutang ini dilakukan untuk menandai pengeluaran yang belum dibayar atau penghasilan yang belum diterima yang tidak terkait dengan operasi bisnis utama perusahaan.

Piutang Wesel (Notes Receivable)

Notes Receivable adalah surat berharga/perjanjian yang dibuat oleh kreditur kepada debitur sebagai bukti bahwa debitur harus membayar sejumlah uang tertentu pada tanggal jatuh tempo yang telah disepakati.

Biasanya piutang wesel ini digunakan oleh perusahaan atau bahkan individu yang memberikan pinjaman kepada pihak lain. Buyer harus menandatangani promes atau wesel yang menunjukkan jumlah pinjaman dan tanggal tempo pembayaran.

Piutang ini banyak dipakai untuk memperoleh pendapatan tambahan melalui bunga atau biaya administrasi yang dibebankan pada peminjam. Dengan kata lain, piutang ini bisa digunakan sebagai alternatif sumber pendanaan untuk mengatasi masalah cash flow yang terbatas.

Baca juga: Cari Tahu Efisiensi Rasio Piutang Usaha Anda Dengan Account Receivable Turnover

Demikian jenis-jenis Account Receivable yang sering digunakan di Indonesia. Pemahaman mengenai jenis AR akan memberikan kamu informasi yang berharga mengenai kesehatan keuangan atau cash flow perusahaan kamu, lho!

Kamu perlu menganalisis kredit perusahaanmu dengan cermat sebelum memberikan kredit pada pelanggan. Pastikan bahwa pelanggan dapat memenuhi kewajiban pembayaran mereka dan memiliki rekam jejak kredit yang baik.

Dalam praktiknya, terkadang piutang memang nggak sepenuhnya tertagih, padahal segala upaya penagihan sudah dilakukan. Apalagi jika menemukan pelanggan yang nakal sengaja tidak membayar karena banyak alasan.

Alhasil arus kas kamu jadi tidak lancar, deh. Nah, untuk mengatasi ini, coba saja gunakan Paper.id. Solusi agar invoice kamu bisa cair sebelum jatuh tempo. Terima pembayaran lebih cepat tanpa perlu cek manual.

Yuk, daftarkan bisnis kamu sekarang juga dan nikmati terima pembayaran invoice dari pelanggan jadi lebih mudah dengan beragam pilihan pembayaran, seperti transfer bank dan kartu kredit dengan klik tombol di bawah ini. Gratis!

- Rahasia Meningkatkan Followers Cepat Terbaru - Maret 13, 2025

- 11 Ide Jualan Bulan Puasa, Dijamin Laris Manis - Maret 13, 2025

- Apa Itu Dompet Digital? Definisi, Manfaat, Contoh, Hingga Cara Menggunakannya - Maret 13, 2025