Sebagai business owner, kamu harus memperhatikan semua faktor atau aspek untuk menjalankan atau mengembangkan usahamu. Penjualan secara kredit akan dapat meningkatkan omset penjualan, akan tetapi memiliki resiko tertundanya penerimaan kas, sehingga membutuhkan pemantauan piutang atau proses evaluasi atas kebijakan kredit yang telah dijalankan, khususnya pengecekan apabila terjadi perubahan pola pembayaran pada pelanggan. Misalnya, buyer yang semula tergolong patuh dalam membayar kini mulai terlambat membayar kewajibannya.

Hari penjualan beredar atau yang lebih dikenal dengan Days Sales Outstanding (DSO) merupakan suatu ukuran rata-rata jumlah hari yang dibutuhkan perusahaan untuk mengumpulkan seluruh piutang usaha setelah penjualan dilakukan.

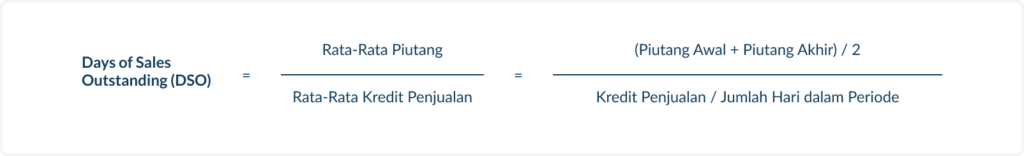

Dalam hal ini DSO ditentukan secara bulanan, triwulanan atau tahunan dan dapat juga dihitung dengan cara membagi jumlah piutang selama periode tertentu dengan nilai penjualan kredit selama periode yang sama, dan mengalikan hasilnya dengan jumlah hari.

Baca juga: Sales canvasing, aspek rawan fraud yang harus diwaspadai

Nilai DSO terbentuk dari pos-pos piutang usaha (Account Receivable) dan pendapatan usaha (Sales). Account Receivable biasa disingkat A/R merepresentasikan hasil yang akan didapat oleh perusahaan dari pelanggan atas barang yang telah dijual atau jasa yang disediakan dimana nilai tunai uang belum diterima.

Apa itu Days Sales Outstanding (DSO)?

Sebelum kita membahas rumus DSO, ada baiknya kita mengetahui definisi dari DSO itu sendiri. Days Sales Outstanding (DSO) adalah metrik keuangan yang digunakan untuk mengukur rata-rata jumlah hari yang diperlukan bagi perusahaan untuk menerima pembayaran atas penjualan barang/jasa.

DSO menjadi bagian dari Cash Conversion Cyle (CCC), sebuah metrik yang menentukan seberapa efektif perputaran uang yang terjadi di bisnismu. Semakin cepat DSO, maka semakin cepat pula kamu mendapatkan pembayaran dari buyer, kalau kamu cepat atau tidak? Cek dengan rumus di bawah!

Rumus untuk menghitung DSO dengan tepat

Perlu diketahui bahwa nilai DSO yang tinggi akan menyebabkan masalah pada arus kas. Karena memiliki durasi yang lama dari waktu penjualan dan saat perusahaan menerima pembayaran. Sebaliknya jika sebuah perusahaan memiliki jumlah hari perputaran piutang dalam kas lebih rendah dari perusahaan sejenis pada industri yang sama, maka perusahaan tersebut dapat dikatakan lebih kompetitif dalam industrinya dan memiliki likuiditas yang cukup untuk pengembangan usahanya.

Ketika kamu menggunakan DSO untuk membandingkan arus kas suatu perusahaan dengan perusahaan lain, kamu diharuskan membandingkan perusahaan dalam industri, model bisnis dan angka pendapatan yang sama. DSO tidak akan berhasil jika kamu membandingkan dengan suatu perusahaan yang memiliki perbedaan proporsi penjualan yang sangat signifikan. Karena, menentukan DSO sebuah perusahaan dengan proporsi penjualan kredit yang rendah tidak akan mengindikasikan arus kas perusahaan.

Contoh perhitungan DSO

Dalam satu tahun, bisnismu menjual produk pada PT A dengan tempo pembayaran 30 hari dengan nominal sebesar Rp30 juta, dan pada PT B sebesar Rp25 juta.

Maka, total piutang bisnismu adalah Rp30 juta + Rp25 juta = Rp55 juta.

Kendati demikian DSO merupakan ukuran termudah untuk memantau kondisi piutang, diperlukan sikap hati-hati dalam menafsirkan angka ini.

Baca juga: Tips menghindari fraud yang rawan terjadi pada tim sales

Perlu diketahui, metrik DSO bisnis ini bisa berbeda-beda tergantung jenis bidang industri yang digeluti. Contoh, DSO di bidang makanan & minuman, bisa jadi tidak sama dengan bidang manufaktur. DSO pada bisnis makanan & minuman bisa jadi lebih cepat, karena barang yang dijual bersifat fast moving.

Sedangkan, bisnis manufaktur cenderung memakan waktu lama, bisa lebih dari 30 hari. Mengingat, proses pengolahan produknya lama & biasa dilakukan dalam jumlah besar. Jika DSO berada di bawah, maka kamu perlu mengeceknya secara berkala & memperbaiki jika ada yang salah.

Apakah DSO-mu berada di bawah atau rata-rata industri? Setiap business owner tentunya penasaran. Nah, kamu bisa mengeceknya via Cash Flow Check Up dari Paper.id. Cukup 5 menit dan bisa diakses dari desktop atau HP GRATIS, kamu bisa mengetahui kondisi cash flow-mu.

Bukan hanya itu, ada tips-tips practical yang bisa kamu terapkan untuk semakin memaksimalkan cash flow bisnis. Yuk, klik tombol di bawah untuk mencobanya!

- Terbatas! Promo Spesial Tokopedia, Bayar Invoice Double Untungnya! - Maret 27, 2025

- Jurnal Penyesuaian Perusahaan Dagang: Pengertian, Komponen, & Contoh - Maret 27, 2025

- Nomor Kartu Kredit: Definisi, Kegunaan, dan Contohnya - Maret 27, 2025